Pranie pieniędzy to działania mające na celu ukrycie pochodzenia nielegalnie zdobytych środków finansowych przez wprowadzenie ich do legalnego obiegu. Anti-money Laundering, czyli AML to wszelkie procedury podejmowane na rzecz przeciwdziałania procederowi prania pieniędzy. Przepisy dotyczące AML mają za zadanie utrudniać oszustwa podatkowe i międzynarodowy przemyt.

Pranie pieniędzy – na czym polega?

Pranie pieniędzy to działania, które mają uwierzytelnić środki pochodzące z nielegalnej działalności. Pieniądze są wprowadzane do obrotu publicznego, a jednocześnie zacierane są ślady ich pochodzenia. Proceder ten zawsze związany jest z tzw. przestępstwem pierwotnym (bazowym), czyli działaniem przestępczym o charakterze kryminalnym, gospodarczym, przeciw mieniu. Jego celem jest osiągnięcie korzyści majątkowych.

Środki pochodzące z przestępstwa wprowadzane są do obrotu w taki sposób, aby nie wzbudzać podejrzeń organów podatkowych czy organów ścigania. Na czym więc polega pranie pieniędzy w praktyce?

Postęp technologiczny sprawił, że przestępcy wypracowali wiele zaawansowanych metod prania pieniędzy, co przed organami ścigania i instytucjami finansowymi stawia coraz większe wyzwania. Podobnie jak doskonalone są sposoby przestępców na ukrycie pochodzenia środków finansowych, tak instytucje powołane do stania na straży przepisów stosują coraz lepsze metody wykrywania nielegalnych pieniędzy.

Pranie pieniędzy – co to i jak działa?

Przestępcy wciąż szukają nowych sposobów na ukrycie źródła pochodzenia zdobytych środków finansowych. Można do nich zaliczyć np.:

- przeprowadzanie wielu, drobnych transakcji – praktyka ta określana jest jako smurfing lub structuring;

- zakup nieruchomości za gotówkę np. poprzez pośrednika, a następnie jej sprzedaż;

- wykorzystywanie kryptowalut do przenoszenia dużych sum pieniężnych;

- zakup antyków, biżuterii, dzieł sztuki przez pośredników za gotówkę, a następnie ich sprzedaż;

- dokonywanie wielu transakcji gotówkowych w kasynach, zakładach hazardowych, a następnie tworzenie fałszywych umów handlowych i faktur sugerujących legalność transakcji;

- płatności przez Internet, wykorzystanie usług fintech (płatności cyfrowych, mobilnych, transakcji międzynarodowych).

Największe pole manewru zdaje się dawać cyberprzestrzeń, jako złożone dynamiczne środowisko. Transakcje przeprowadzane są w niezwykle sprawny sposób przez podmioty, które bardzo szybko znikają z przestrzeni gospodarczej. Co więcej, przestępcy wykorzystują do prania pieniędzy zdobywane podstępem, poufne informacje. To np. dane do logowania do prywatnych kont.

– co to jest pranie pieniędzy.jpg)

Phishing to popularna metoda ataków opartych o wiadomości SMS lub e-mail. Wiadomości tego rodzaju zawierają złośliwe łącze lub załącznik – kliknięcie linku spowoduje uzyskanie przez cyberprzestępców dostępu do danych osobowych adresata.

Pranie pieniędzy – 3 etapy procederu

Pranie pieniędzy jest złożonym procesem, w którym można wyodrębnić kilka etapów. Są to:

- lokowanie,

- maskowanie,

- integrowanie.

Grupy przestępcze wykorzystują wiele różnych metod, produktów, osób oraz podmiotów, by wprowadzić do obrotu oczyszczone dochody pochodzące z nielegalnych źródeł. Trzy fazy procesu prania pieniędzy mogą pojawiać się osobno, razem, mogą też się przenikać, co znacznie utrudnia wykrycie nieprawidłowości. Jak wyglądają poszczególne etapy?

- Lokowanie środków – polega na fizycznym wprowadzeniu środków do systemu finansowo-bankowego (wpłata na konto, wykonanie przelewu bankowego, zakup instrumentów finansowych, nabycie dóbr materialnych). Celem jest zamiana gotówki na inne wartości materialne. Na tym etapie przestępcy wykorzystują metody takie jak structuring, smurfing, refining, blending.

- Maskowanie – polega na ukryciu źródła pochodzenia środków poprzez realizowanie wielu następujących po sobie transakcji. Proces ten rozpoczyna się, zwykle gdy środki nie mają już formy gotówki, jednak nie jest to normą. Celem jest oddzielenie nielegalnych zysków od ich źródła, zapewnienie anonimowości właścicielowi majątku, włączenie środków nielegalnych do legalnego obiegu. Na tym etapie są wykorzystywane elektroniczne formy przekazu pieniędzy, kredyty zabezpieczone lokatami bankowymi, zakup aktywów, handel złotem i biżuterią, transfery międzynarodowe.

- Integrowanie – to proces polegający na przywróceniu wypranych wartości do obrotu gospodarczego tak, aby zachować pozory legalności ich pochodzenia. Proces ten polega na znalezieniu uzasadnienia (prawnego i ekonomicznego) dla posiadania owych składników majątkowych. Przykładem takiego działania jest zawarcie transakcji kupna-sprzedaży, a także zakup upadającej firmy czy wzięcie kredytu bankowego.

AML – co to jest?

AML (Anti-money Laundering) to procedury związane z zapobieganiem praniu pieniędzy i finansowaniem terroryzmu. O konieczności ich wprowadzenia i charakterze działań mówi Ustawa o przeciwdziałaniu praniu pieniędzy i finansowaniu terroryzmu z 1 marca 2018 roku z późniejszymi zmianami. Ustawa ta implementuje V Dyrektywę AML i dostosowuje polskie prawo do unijnych przepisów.

AML to wszelkie działania mające za zadanie utrudniać oszustwa podatkowe, a także międzynarodowy przemyt. Ich celem jest też wykrywanie nietypowych zachowań użytkowników w sieci oraz monitorowanie podejrzanych transakcji finansowych.

Do takich zalicza się np.:

- transfery dużych środków pieniężnych,

- powtarzające się wpływy na konto,

- wzmożony kontakt z podmiotami figurującymi na liście obserwacyjnej.

Ustawa o przeciwdziałaniu praniu pieniędzy mówi, które instytucje powinny wdrożyć procedury AML. Zalicza się do nich:

- biura rachunkowe;

- instytucje płatnicze;

- banki;

- ubezpieczycieli;

- instytucje finansowe;

- adwokatów, radców prawnych i notariuszy;

- pośredników w obrocie nieruchomościami;

- handlarzy antykami, dziełami sztuki;

- przedsiębiorców prowadzący gry hazardowe;

- lombardy;

- kantory kryptowalut;

- galerie sztuki i domy aukcyjne.

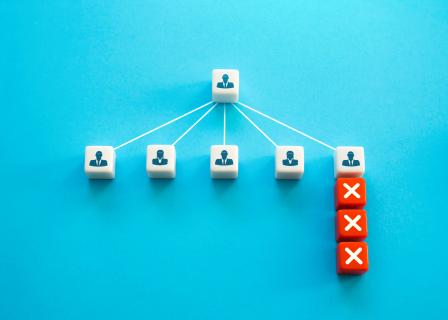

Aby wypełnić obowiązki wynikające z przepisów, należy przede wszystkim upewnić się, że firmy, z którymi współpracujesz, działają zgodnie z prawem i nie są powiązane z podejrzanymi podmiotami. W tym celu trzeba wprowadzić wewnętrzną procedurę instytucji obowiązanej, wyznaczyć osoby odpowiedzialne za jej wdrożenie i sprawowanie nadzoru nad wykonywaniem obowiązków wynikających z ustawy.

Do obowiązków podmiotu, który uznany został za obowiązany, należą ciągłe monitorowanie ryzyka i stosowanie środków bezpieczeństwa. Jednym z nich jest weryfikowanie kontrahentów. Innym wymogiem jest zgłaszanie wszelkich nieprawidłowości.

AML – trudne zadanie do wykonania

Wypełnienie obowiązków wynikających z Ustawy wcale nie jest prostym zadaniem. Wymaga wdrożenia procedur, powołania zespołu odpowiedzialnego za działania zapobiegawcze. Innym sposobem jest skorzystanie ze wsparcia podmiotów zewnętrznych specjalizujących się wwdrażaniu AML, weryfikowaniu i ocenianiu kontrahentów, ale także monitorowaniu, audytowaniu, prowadzeniu dokumentacji, a nawet organizowaniu szkoleń na temat przeciwdziałania praniu pieniędzy.

Zlecenie tego rodzaju zadań ekspertom zdejmuje z barków przedsiębiorcy, instytucji ciężar wdrażania procedury i pilnowania zgodności z przepisami AML.

Warto też pamiętać, że niezgłoszenie podejrzanej transakcji grozi odpowiedzialnością karną. Powierzenie takich obowiązków firmie zewnętrznej daje przedsiębiorcy pewność, że każda nieprawidłowość zostanie w porę dostrzeżona, a wątpliwa transakcja zablokowana. Outsourcing AML jest zatem bardzo wygodnym rozwiązaniem dla podmiotów obowiązanych. Daje gwarancję przestrzegania przepisów, szybkich reakcji w razie wykrycia nieprawidłowości, czyli bezpieczeństwa finansowego firmy.

Pranie pieniędzy to wszechobecny proceder, stanowiący ogromne wyzwanie dla wszystkich przedsiębiorców, instytucji oraz dla organów ścigania. System AML ma pomóc wykrywać takie działania, zapobiegać im, a tym samym ma chronić reputację firmy, zapewniać jej funkcjonowanie zgodne z przepisami. AML dba o zachowanie stabilności w globalnym systemie finansowym.